In het derde kwartaal van 2022 werd er voor €480 miljoen aan durfkapitaal opgehaald door Nederlandse startups en scale-ups, tegenover €1,5 miljard in het derde kwartaal van 2021. Het aantal deals is met 99 iets hoger dit jaar ten opzichte van hetzelfde kwartaal vorig jaar, maar het aantal deals groter dan 100 miljoen, die van vorig jaar een recordjaar maakten, is nu beduidend lager, wat het grote verschil verklaart. Er werd door investeerders meer in de vroege fase (<€ 10 miljoen) geïnvesteerd en minder daarboven. Opvallend is vooral dat de laatste categorie van grotere investeringen bijna allemaal in klimaatstartups terecht kwamen.

Onderaan staat het persbericht dat wij samen met Dealroom.co, Golden Egg Check, KPMG, de Regionale Ontwikkelingsmaatschappijen (ROM’s), Nederlandse Vereniging van Participatiemaatschappijen (NVP), Dutch Startup Association (dSa) en Techleap.nl hebben opgesteld.

In dit artikel deel ik graag wat van onze datapunten, analyses en observaties als onderbouwing van het persbericht:

Q3: ‘enlightment’ of ‘disallusionment’?

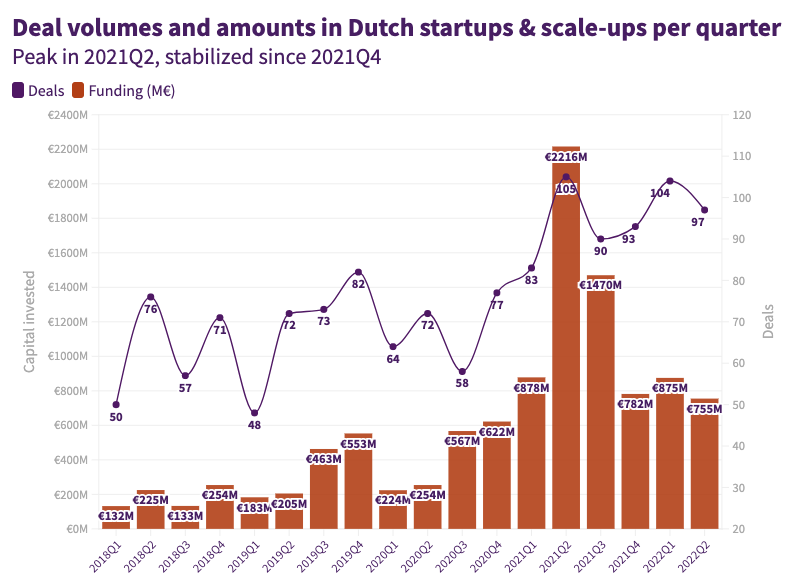

Halverwege dit jaar dacht ik: welke kant gaat het op met de investeringen in Nederlandse startups & scale-ups? Het plaatje zag er toen zo uit:

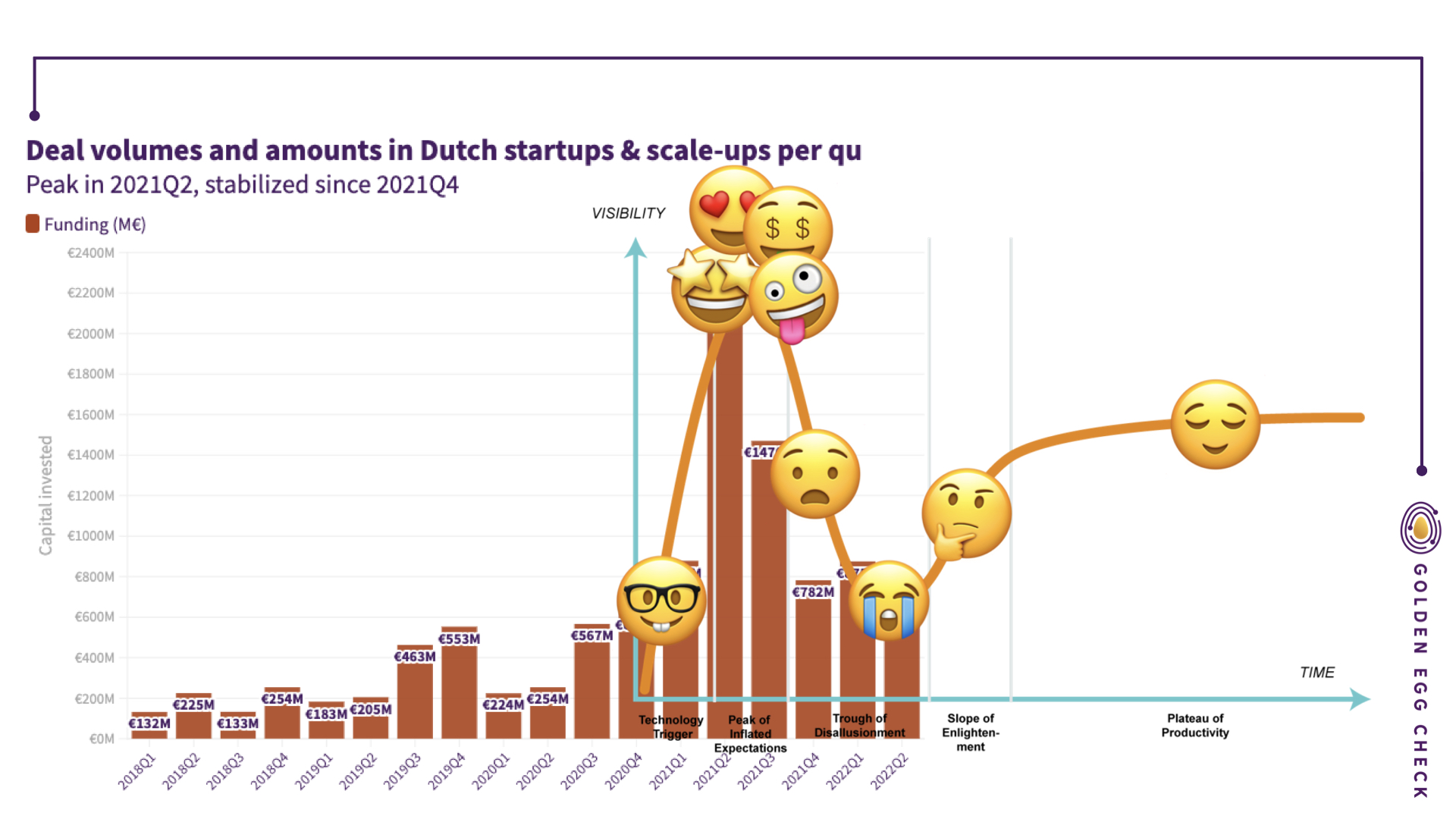

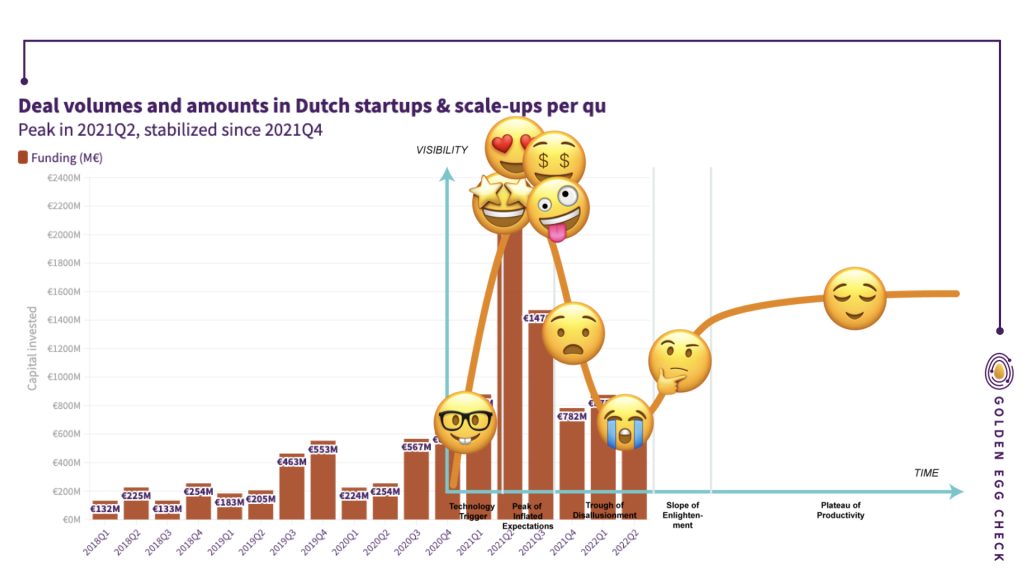

De trend deed me een beetje denken aan de hype cycle van Gartner, waarbij 2021 precies op de ‘peak of inflated expectations’ lag:

Voor het derde kwartaal zou het interessant worden om te zien of de bedragen zich zouden stabiliseren (of verhogen?) in de ‘slope of enlightenment’, of dat de daling door zou zetten en we dus nog in de ‘trough of disallusionment’ zitten.

Geen rustige zomer

Ik had eigenlijk gedacht dat het een vrij rustig kwartaal was, met weinig activiteit in de zomer. Toen ik alle deals ging analyseren viel dat wel mee: we hebben 99 deals genoteerd (dus gemiddeld ongeveer 1 per dag). Dat is vergelijkbaar met Q2 en zelfs iets meer dan Q3 vorig jaar.

Hoeveelheid geïnvesteerd kapitaal flink omlaag

Het grote verschil met vorig jaar Q3 is natuurlijk hoeveel er geïnvesteerd is. Vorig jaar in Q3 was dat nog ca. €1,5 miljard, dit jaar is dat ‘slechts’ €480 miljoen, oftewel ongeveer 1/3. Dus terugpakkend op de hype cycle grafiek van hierboven: we zitten nog even in de ‘trough of disallusionment’.

Omdat het aantal deals niet omlaag is gegaan kun je dus al snel concluderen dat de gemiddelde ronde omlaag is gegaan. De belangrijkste verklaring hiervoor is dat het aantal (hele) grote rondes flink omlaag is gegaan. Dit is in lijn met wat we wereldwijd zien: hoe dichter bij de publieke markt hoe meer pijn er nu wordt geleden (VCs maken pas op de plaats, lagere waarderingen, minder investeringen, verslechterd exit-klimaat, minder grote rondes etc.). In Nederland is het aantal rondes

Relatief waren er vorig jaar veel meer deals van €10M en meer. In absolute aantallen zijn waren er in heel 2021 53 deals in €10-50M categorie en tot nu toe slechts 29 in 2022. In €100M+ categorie is het verschil nog groter (vorig jaar totaal 10, dit jaar tot nu toe 3).

Aanknopingspunten voor optimisme

Toch zijn er best wat aanknopingspunten om optimistisch te zijn.

Meer deals tot €1M

Het aantal deals tot €1M is (in relatieve én absolute zin) toegenomen, zie ook de grafiek hierboven. Dit jaar hebben we tot nu toe 105 deals tot €1M gezien, dat was 70 in heel 2021.

Veel dry powder

Dry powder is hoeveel geld investeerders nog op de plank hebben liggen om te investeren. Hoeveel dat in Nederland precies is is bij mijn weten nog niet uitgezocht, maar in de VS begrijp ik dat het om $290 miljard gaat. In Nederland zijn de afgelopen tijd ook veel nieuwe fondsen bijgekomen, zoals Endeit Capital (€303 miljoen), SHIFT Invest (€110 miljoen), Shamrock Ventures (€10 miljoen), Newion (€130M) en Peak komt er nog aan (€150M?). Het geld is er dus wel, wanneer het beschikbaar komt is nog wat lastiger te voorspellen. Ik denk zelf dat we in Q4 al wel een opleving gaan zien, en dat de markt rustiger doorgroeit in 2023 (slope of enlightenment).

Investeringen in Climate Tech gaan door

Wat ik ook heel interessant vond toen ik de data in dook: vrijwel alle rondes van €10M en meer dit jaar zijn voor Climate Tech bedrijven. Kijk maar mee:

- Lightyear (solar-auto) €81M

- Greener Power Solutions (mobiele batterijen) €45M

- Elestor (batterijen) €30M

- Sympower (software voor elektriciteitsnetwerk) €22M

- LEAP24 (snellaadnetwerk) €15M

- Thorizon (kernenergie) €12,5M

- Chaincraft (circular chemical production) €11M

- Gradyent (software voor efficiente stadsverwarming) €10M

- Strohm (waterstof pijplijn) €10M

Alleen Xeltis heeft ook een grote ronde opgehaald, zij zitten meer in de biotech. Ioniqa’s deal met Koch Technology Solutions heb ik niet in de data meegenomen (wel climate tech gerelateerd trouwens) omdat ik dit partnership niet binnen onze definitie van een investering van en de voorwaarden vaag zijn gecommuniceerd.

Persbericht Quarterly Startup Report

Klimaat investeringen voeren de boventoon

Bijna alle investeringsrondes met bedragen boven de € 10 miljoen waren bestemd voor klimaatstartups, ofwel Climate Tech. Het betreft Lightyear (solar-auto) €81 miljoen, Greener Power Solutions (mobiele batterijen) €45 miljoen, Elestor (batterijen) €30 miljoen, Sympower (software voor elektriciteitsnetwerk) €22 miljoen, LEAP24 (snellaadnetwerk) €15 miljoen, Thorizon (kernenergie) €12,5 miljoen, Chaincraft (circular chemical production) €11 miljoen, Gradyent (software voor efficiënte stadsverwarming) €10 miljoen, Strohm (waterstof pijplijn) €10 miljoen. De enige investering boven de €10 miljoen in een andere sector dan Climate Tech was in Xeltis (health tech).

Tot nu toe geeft 2022 dit beeld te zien ten opzichte van 2021:

Investeringen 2021 2022 Q1 t/m Q3

<€1M 70 107

€1M-10M 135 145

€10M-50M 53 29

€50M-100M 9 9

€100M-500M 7 3

>€500M 3 0

Totaal 277 293

Stijging in vroege fase

Voor het eerst in jaren lijkt er een voorzichtige ommekeer te zien in de vroege fase investeringen; in de eerste drie kwartalen van 2022 werden maar liefst 107 deals van minder dan €1 miljoen gedaan, ten opzichte van 70 in heel 2021. Grotere deals blijven achter; in heel 2021 waren er 53 deals in de €10-50 miljoen categorie en tot nu toe zijn dat er 29 in 2022. In de €100 miljoen+ categorie is het verschil nog iets groter; over geheel 2021 waren dat er tien ten opzichte van de drie investeringsrondes die dit jaar tot en met het derde kwartaal werden aangetrokken door Backbase, Leyden Labs en Pyramid Analytics.

Venture capital

Positief is ook dat er nog veel kapitaal in de markt aanwezig is. De afgelopen jaren hebben veel venture capital firma’s nieuwe fondsen opgezet waaruit zij de komende jaren gaan investeren. Er zijn recent nieuwe Nederlandse fondsen bijgekomen, waaronder van Endeit Capital (€303 miljoen), SHIFT Invest (€110 miljoen) en Shamrock Ventures (€10 miljoen), allen gefocust op fases binnen de investeringen waar uitdagingen liggen. Ook in het afgelopen kwartaal zijn er nieuwe fondsen van start gegaan, een voorbeeld hiervan is Newion, dat onlangs haar vierde fonds van €130 miljoen heeft aangekondigd.

Ommekeer

“De ommekeer in vroege fase investeringen zijn een goede ontwikkeling voor het stevig groeiend aantal startups. Daarnaast is het zeer bemoedigend dat juist klimaatstartups de grote investeringen ophalen. Het onderschrijft maar weer dat de nodige innovatie, voor de huidige crises en uitdagingen waar we voor staan, van dit soort bedrijven zal komen”, zegt Lucien Burm van de Dutch Startup Association.

Bemoedigend

“Investeren in tech is investeren in de toekomst van Nederland. Het zijn deze bedrijven die de nieuwe oplossingen voor de grote maatschappelijke transities op het gebied van klimaat, zorg en de circulaire economie bedenken. Ze zijn onmisbaar voor het verdienvermogen van ons land en hun maatschappelijke belang wordt de komende jaren alleen maar groter. Het is dan ook bemoedigend dat investeerders mee bewegen en zich nu vooral op deze duurzame ondernemingen lijken te gaan richten ”, constateert Maurice van Tilburg, Managing Director van Techleap.nl.

Het overzicht van de startups die we in de analyse hebben meegenomen vind je op Dealroom hier.